O que muda fiscalmente ao trazer mais um médico para a clínica?

Crescer a equipe é um passo natural de clínicas que estão ganhando tração. Mas, junto com um novo médico, vêm novos números e novas regras fiscais. Na prática, o movimento que parece apenas operacional (ter mais um profissional atendendo) costuma mudar a faixa de tributação e exigir revisão do regime fiscal, dos contratos e da organização financeira.

A nova força de trabalho puxa o faturamento — e a alíquota

Segundo Bruno Nascimento, a entrada de um segundo médico tende naturalmente a elevar o faturamento da clínica. Afinal, mais profissionais significam mais atendimentos, mais horários disponíveis e maior capacidade produtiva. Se a receita não cresce, é sinal de que há algo errado, talvez na gestão, na divisão de agendas ou na precificação.

Mas quando a receita sobe, a carga tributária também pode mudar. Clínicas que faturavam entre R$ 20 mil e R$ 25 mil mensais, com alíquota média de 6% no Simples Nacional, podem saltar para faixas acima de 10% ou 12% ao atingirem valores mensais entre R$ 40 mil e R$ 50 mil. Essa escalada é silenciosa e muitas vezes passa despercebida, corroendo a margem de lucro sem que o gestor perceba.

Além disso, o aumento do faturamento pode alterar o enquadramento do negócio em outros aspectos: exigências fiscais mais rigorosas, obrigações acessórias adicionais e necessidade de controle contábil mais estruturado. É nesse ponto que o apoio de um contador especializado em clínicas médicas se torna indispensável.

Simples Nacional x Lucro Presumido: o ponto de virada

Bruno explica que a diferença entre os regimes está na forma de cálculo e no comportamento das alíquotas.

- Simples Nacional: o imposto é progressivo — quanto mais a clínica fatura, mais alta a alíquota.

- Lucro Presumido: o percentual é praticamente fixo, dentro de uma faixa estável, independentemente do faturamento.

Nos primeiros estágios, o Simples é extremamente vantajoso. Ele reduz a burocracia e mantém os tributos baixos, o que ajuda clínicas em consolidação. Mas, à medida que a operação amadurece e o faturamento cresce, chega um ponto em que o Lucro Presumido se torna mais competitivo.

A escolha não deve ser intuitiva nem imediata: ela exige projeção de faturamento, simulação tributária e análise do fluxo de caixa. É comum que clínicas que demoram a migrar de regime acabem pagando imposto dobrado sem perceber, simplesmente por manter o Simples Nacional além do ponto ideal.

Outro fator que precisa entrar na conta é a folha de pagamento. No Lucro Presumido, as contribuições sobre o pró-labore e sobre a folha podem impactar o custo final, mas o ganho tributário sobre o faturamento costuma compensar. Por isso, a decisão deve ser técnica e estratégica, e nunca empírica.

Entrada de sócio e contrato social: efeitos contábeis e jurídicos

A chegada de um novo médico como sócio é mais do que uma parceria clínica — é uma reconfiguração empresarial. Isso implica alterar o contrato social, definir participações, responsabilidades e distribuição de lucros, além de formalizar o pró-labore de cada profissional.

Bruno destaca que muitas clínicas crescem informalmente: o novo médico começa a atender, divide custos, mas o contrato e a contabilidade permanecem os mesmos. Esse tipo de crescimento “de boca” abre brechas para autuações fiscais e conflitos societários.

Um contrato social atualizado deve prever:

- Critérios para entrada e saída de sócios;

- Regras de distribuição de lucros e reinvestimento na clínica;

- Responsabilidades legais em caso de passivos médicos ou tributários;

- E, principalmente, limites de representação jurídica.

Crescer com estrutura jurídica é o que separa clínicas profissionais de sociedades improvisadas.

Condomínio de médicos ou CNPJ próprio? Nem sempre “somar” compensa

Bruno alerta para um equívoco frequente: o de acreditar que entrar em um condomínio de médicos sempre reduz custos. Na prática, quando muitos profissionais compartilham o mesmo CNPJ, o faturamento agregado dispara, e a alíquota tributária acompanha esse crescimento.

Médicos com produção individual menor, ao se juntarem a um grupo grande, acabam pagando mais imposto do que pagariam sozinhos. Por outro lado, condomínios bem estruturados podem oferecer vantagens operacionais, como rateio de despesas fixas, acesso a infraestrutura de ponta e maior poder de negociação com planos de saúde.

Por isso, não há uma regra universal: a decisão deve ser técnica e personalizada, levando em conta a receita esperada, os custos compartilhados e o regime fiscal mais vantajoso para o conjunto da operação.

O gráfico mental que ajuda a decidir

Imagine duas linhas:

- A primeira, representando o Simples Nacional, sobe progressivamente à medida que a clínica cresce.

- A segunda, do Lucro Presumido, permanece praticamente estável.

Em determinado ponto, as linhas se cruzam. A partir desse ponto, permanecer no Simples passa a custar mais caro do que migrar para o Lucro Presumido. Esse é o “ponto de virada tributária”, e reconhecê-lo exige acompanhamento contábil e simulações regulares.

Planejamento tributário contínuo: simular, decidir e revisitar

Bruno reforça que o planejamento tributário não é um evento único, é um processo contínuo.

Toda clínica em expansão deve revisar periodicamente seu enquadramento fiscal, principalmente quando há:

- Mudança no quadro de sócios;

- Alteração significativa no faturamento;

- Ampliação de serviços (exames, procedimentos ou convênios);

- Mudanças legislativas federais ou municipais.

Um bom planejamento envolve simulações realistas de faturamento e de despesas, projeções de impostos federais (IRPJ, CSLL, PIS e COFINS) e municipais (ISS), e análise do impacto sobre pró-labore, distribuição de lucros e reinvestimento.

Esse exercício evita o chamado “crescimento caro”, quando a clínica aumenta o volume de atendimentos, mas vê a lucratividade cair por falta de adequação fiscal.

Governança, eficiência e compliance: mais do que pagar menos imposto

Crescer com responsabilidade significa mais do que economizar: significa manter a previsibilidade e o controle.

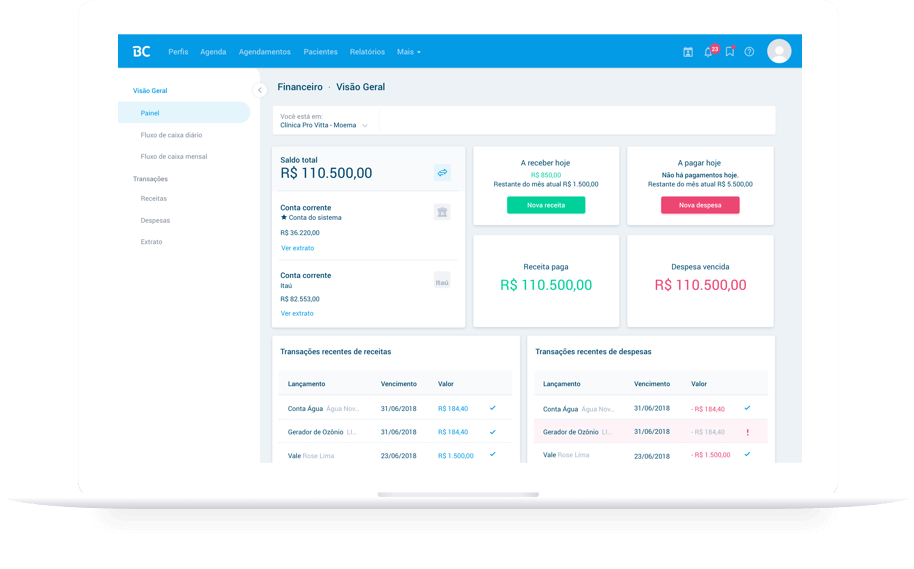

Bruno explica que clínicas bem geridas têm rotinas contábeis organizadas, indicadores de desempenho claros e compliance tributário ativo. Isso inclui:

- Lançamentos e conciliações bancárias atualizadas;

- Controle de despesas fixas e variáveis;

- Relatórios financeiros mensais;

- Monitoramento das alíquotas e margens de contribuição;

- E integração entre contabilidade, jurídico e gestão administrativa.

Essas práticas não apenas evitam autuações, mas também aumentam a credibilidade da clínica diante de bancos, investidores e até planos de saúde.

Precificação inteligente e sustentabilidade do crescimento

Outro ponto que muitas clínicas esquecem ao crescer é reavaliar a precificação dos serviços.

Com o aumento de médicos, surgem novos custos fixos (estrutura, pessoal de apoio, sistemas, energia, limpeza) e variáveis (materiais, exames, comissões). Se a precificação não acompanhar essa expansão, o faturamento cresce, mas a margem despenca.

Por isso, acompanhar indicadores como ticket médio por paciente, margem de contribuição e custo tributário efetivo por procedimento é essencial para sustentar o crescimento.

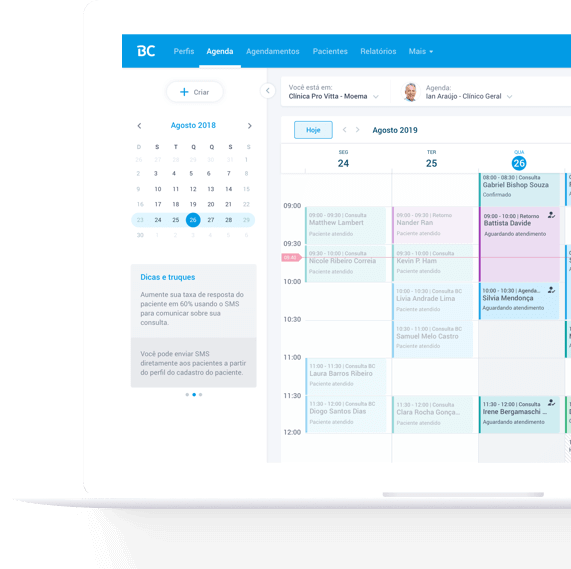

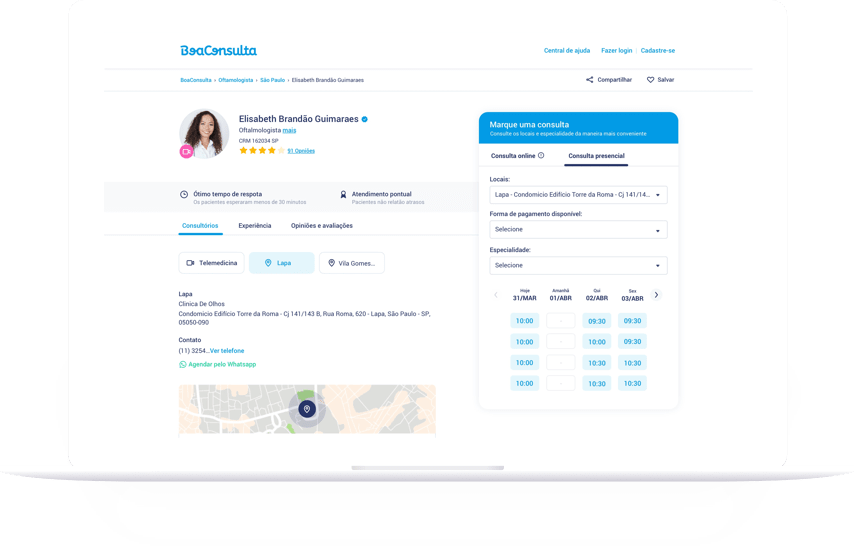

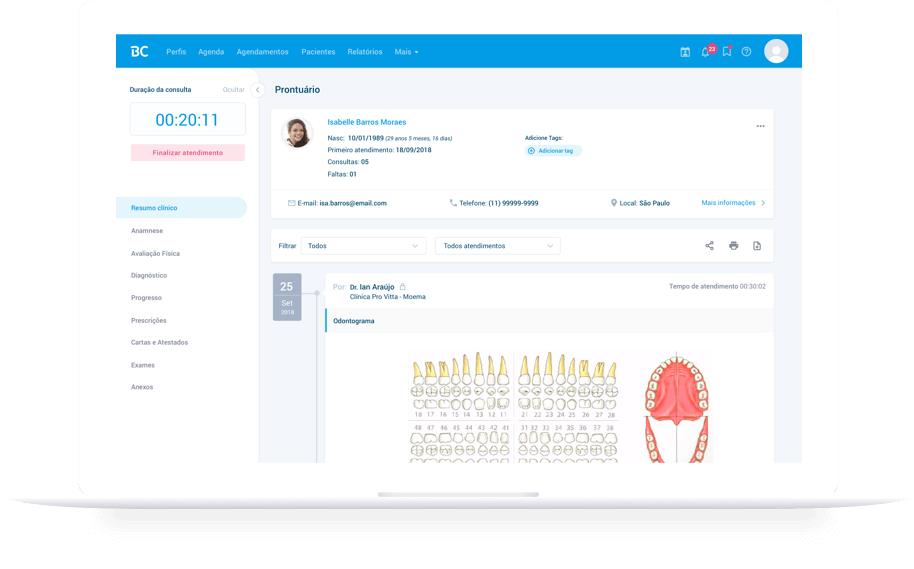

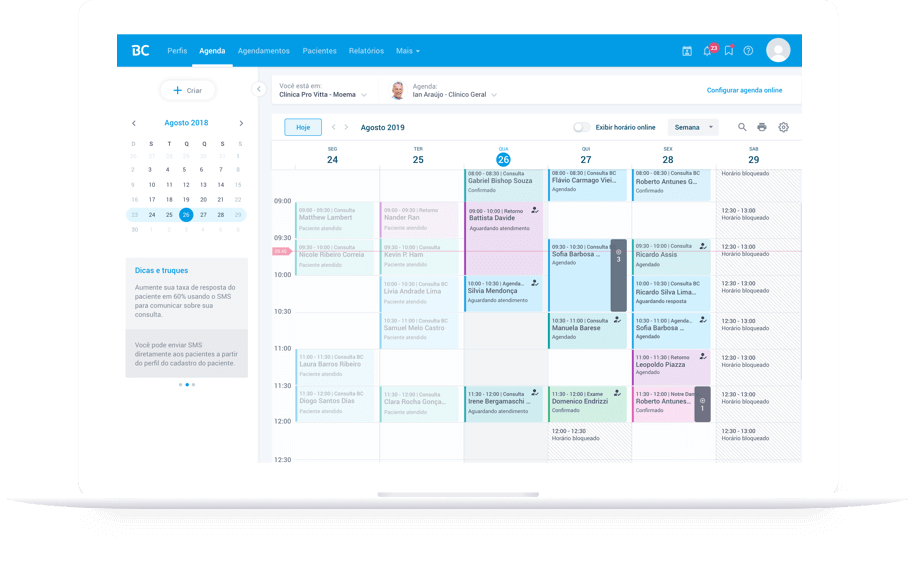

Software para Médicos, Dentistas e Especialistas na área da Saúde.

Controle seus atendimentos, disponibilize agendamento online, aumente sua produtividade, organização e visibilidade online. Seu dia a dia mais simples, organizado e com mais pacientes.

Histórias recentes

Aumente sua Visibilidade, Agende mais consultas e conquiste novos pacientes!

Crie sua identidade online, tenha seu perfil em destaque no BoaConsulta e indexado por buscadores como Google e uma série de serviços para auxiliar no dia a dia de seu consultório como telemedicina, receita digital, agendamento online, prontuário eletrônico, dentre outros, saiba mais!